最も加入している生命保険が『定期保険』です。

- 法人で定期保険に加入するメリットは何?

- 法人と個人で加入する違いとは?

- 中小企業の社長にはどのくらいの保障が必要?

- 会社を支える社長が定期保険を選ぶ理由は?

- 定期保険を比較するのは大変なのでは?

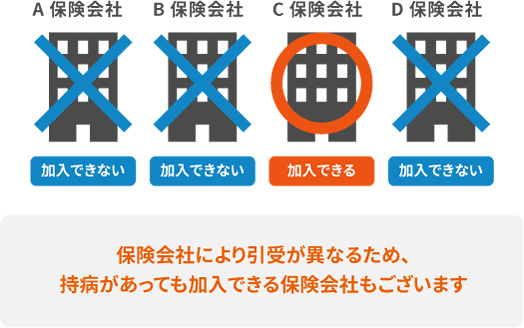

- 持病があると保険加入をあきらめなければいけない?

- 経営が苦しい時は解約するしかない?苦しいときの保険活用術とは

- 法人専門の保険代理店に相談するメリットは何?

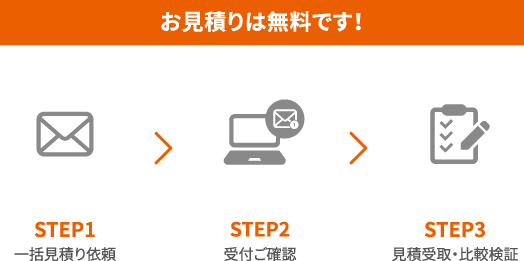

一括比較で違いが分かる

強引な勧誘や契約誘導は一切ありませんので「営業されるのが苦手」とお感じの方も安心してご活用ください。社長が選ぶ定期保険比較・一括見積りサイトは、経営者様の要望があれば、何回でも無料でご利用いただけます。お客様のご意向がある場合、NDA(秘密保持契約書)の取り交わしにも対応しております。

|

大切にします。プライバシー ワールドインシュアランスエージェンシー株式会社(東京) 登録番号 第17001101号 ※法人限定につき個人事業者様はご遠慮いただいております。 ※保険会社、保険代理店、および士業の方はご遠慮ください。 |

資料請求 『社長が選ぶ定期保険 比較・一括見積り』 をしてみる

保険料比較/保険期間で比較/払込期間で比較/健康状態で比較/加入限度額で比較が可能

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますのでご注意下さい。

個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。

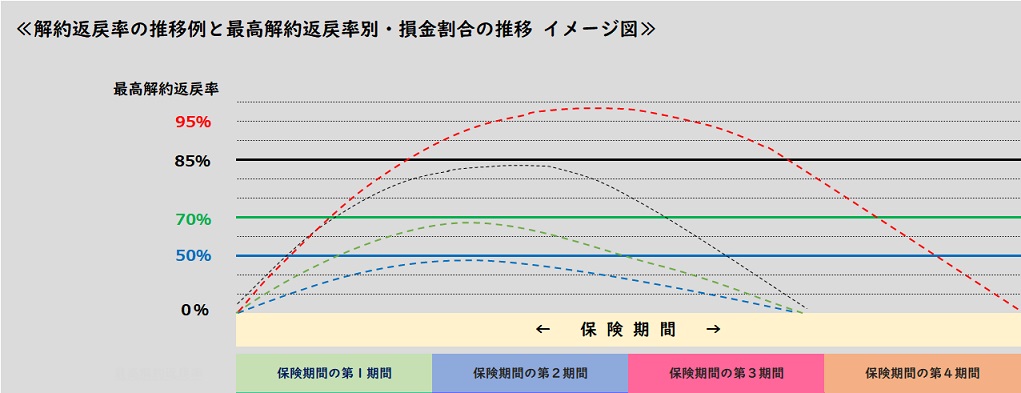

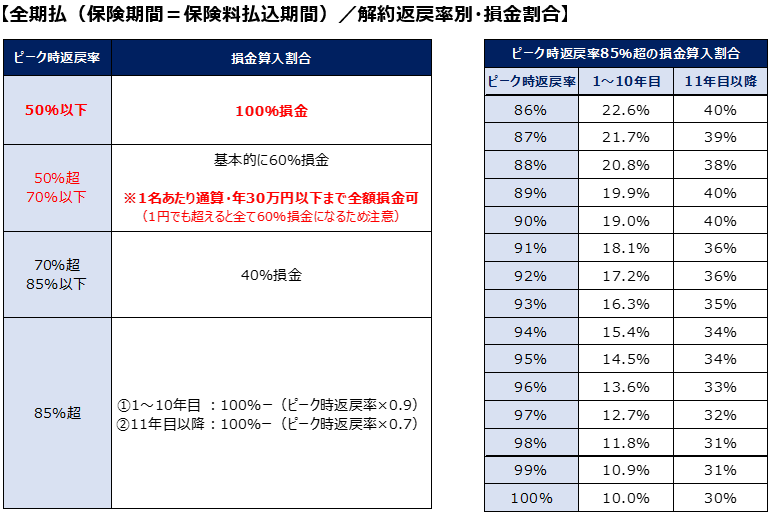

解約返戻金が発生するタイプの定期保険においては、最高解約返戻率が50%を超えると例外を除き、2019年7月8日以降に新たに法人を契約者として加入するものについては、保険料を全額損金化することができなくなりました。(保険料の一部損金化)

例えば法人税率が30%の場合、保険料が全額損金かつ解約返戻率が70%以上ないと節税効果はありませんが、今の税制では基本的に一部損金になります。従って、短期的な節税目的で定期保険に加入しても節税効果はありませんので、保険料損金化によって多くの手元資金を残せるといった効果はありません。

節税効果がないのに

中小企業経営者が定期保険をえらぶ

のはなぜ?

中小企業経営者が定期保険をえらぶ

(個人で加入しても損金にはできない)

当然ですが、保険料は解約返戻金があるタイプよりも解約返戻金がない掛け捨てタイプの定期保険の方が、同じ保険金額・保障内容であれば保険料はお安くなります。

解約返戻金が全くないか、ほとんどないため、在職中における「万一の際の事業保障や、予期しない相続発生に備える」ことを重視されている経営者様におすすめです。

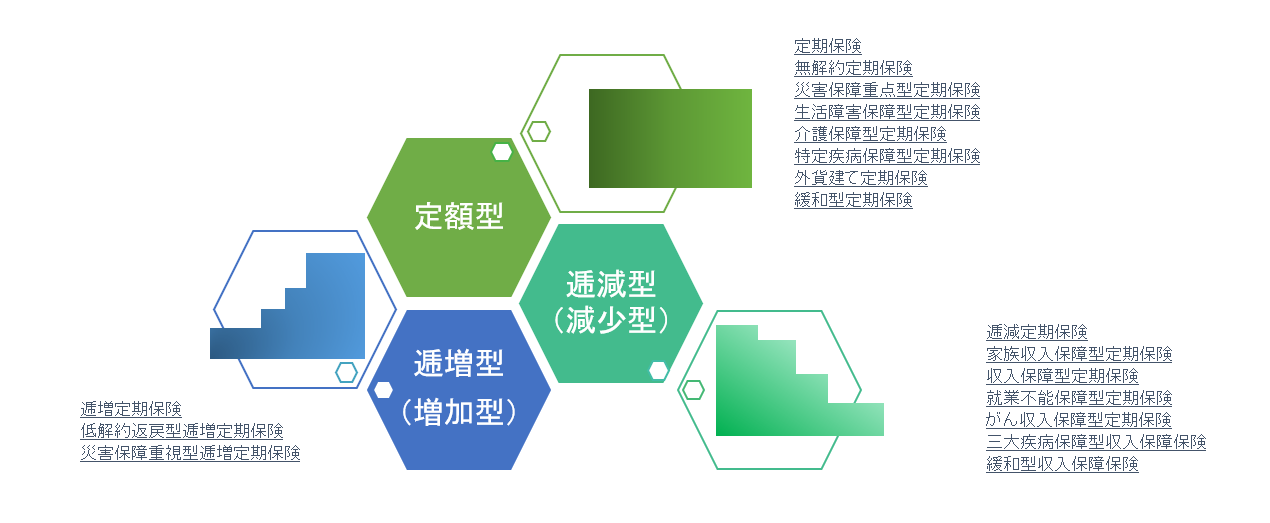

死亡・高度障害を保障する、いわゆる生命保険の他、昨今では、がんや心疾患などの特定疾病や、病気やケガなどで一定期間働けない状態が継続した場合に、治療に専念しながらも一定の事業収入を得ることができる就業不能状態を保障するタイプの定期保険も発売されています。国内外を飛び回っている経営者様や、歳を追うごとに心配になる健康リスクへの備えを重視したい経営者様におすすめになります。

解約返戻金があるタイプの定期保険・・・保険料損金は保険期間中の最高解約返戻率による

主に逓増型・一定保障型・一定期間のみ主に災害死亡保障を重視した定期保険など様々な種類があり、更に、比較的短期間である10年未満の解約返戻率が高いタイプや、20年後や30年後の長期的な退職金積立てを前提とした積立てが可能なタイプに細分化されており、あらゆる企業の財務面のニーズにお応えできるようになっています。

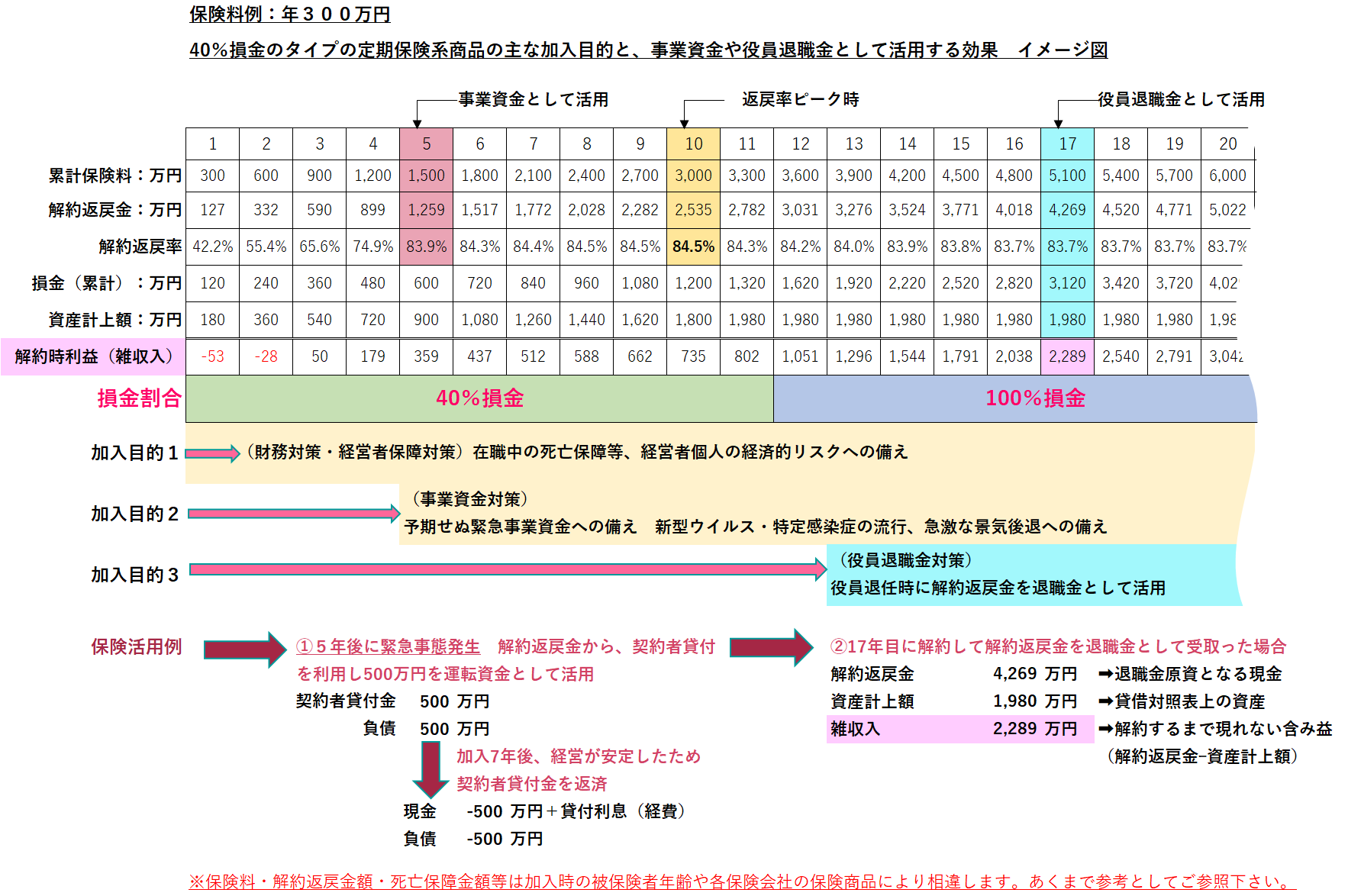

加入当初は予期せぬ資金繰りに備え、無事に在任期間を終了し、退任する際は役員退職金として解約返戻金を活用する。といった流れが一般的です。必ずしも解約返戻率のピーク時に解約せずとも、長期的な視点で保険加入することによって、役員退職金という大きな損金を穴埋めする利益を、保険解約によって発生させることができますので、大きな赤字を出さないよう役員退職金を支払うことが可能になります。

一例を紹介しましょう。

法人と個人では、左表のように、

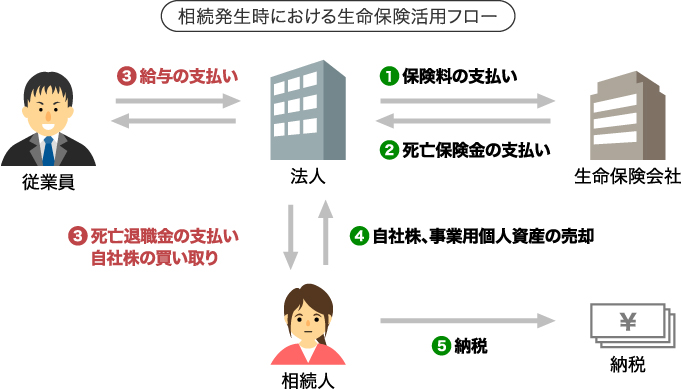

法人が受け取った死亡保険金は、上表の通り資産計上額との差額を利益計上する必要がありますが、その後死亡退職金として遺族に支払った場合、その死亡退職金は全額損金となります。(但し、退職金額が在職期間や退職するまでの報酬に対して高額すぎると、損金否認されることがあります。)

死亡退職金は遺族にとっては相続税の対象となりますが、死亡退職金には個人で加入している生命保険とは別枠で『法定相続人数×500万円』の非課税枠があります。例えば5,000万円の死亡退職金を法定相続人が3人いる遺族が受け取った場合、500万円×3人=1,500万円は、非課税の現金財産となります。

法人で定期保険に加入することは、事業保障としての側面だけでなく、経営者とその家族が抱える経済的リスクを、

合理的に抑制する手段としてお役立ち致します。

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますので

ご注意下さい。個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。

定期保険が財務面で貴社の経営を支えます。

定期保険を比較したい方はこちらからお気軽にお問い合わせください。

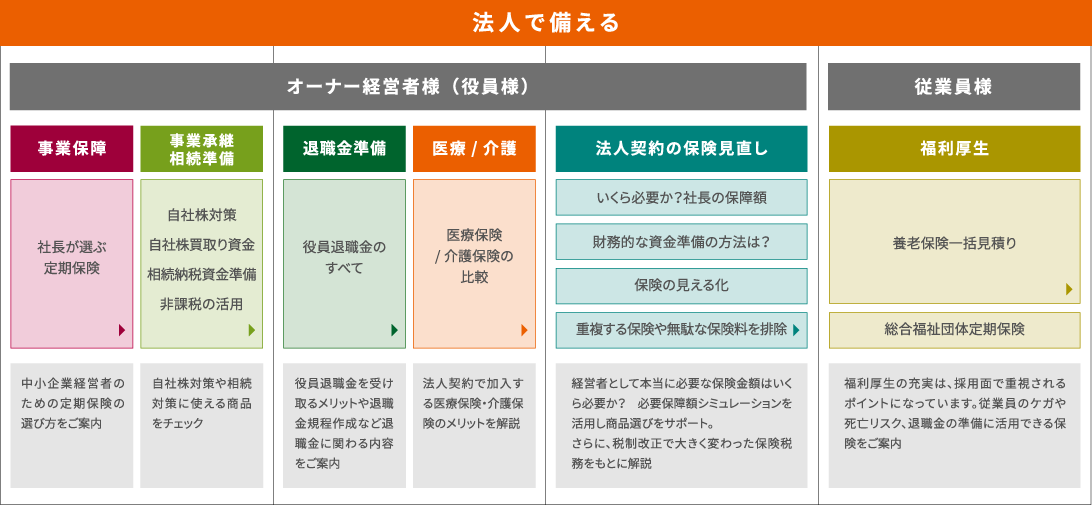

- 企業の成長サイクルに応じて発生する様々な財務上の課題・お悩みに対する解決手段になります。

- 経営者に万が一の際には、生命保険が会社や従業員、家族の生活を守ります。

生命保険商品の中でとりわけ

販売商品が多い

『定期保険』を選ぶのは難しい?!

販売商品が多い

定期保険の種類は生命保険の中で最も多く、忙しい経営者が自社に適した保険を選ぶためには法人専門の保険プロのサポートが合理的です。

中小企業の経営事情は千差万別!なので「定期保険」の種類も多いんです!

経営者に必要な保障額は

いくらなのでしょうか?

いくらなのでしょうか?

概ね必要保障額×1.49倍を準備しましょう

一般的にはその保険金のほとんどが雑収入(利益)となります。

その特別利益に対しての税負担を考慮して、保険金額は必要保障×1.49倍※程度を考慮しておくと良いでしょう。

※法人の実行税率を33%を考慮して計算[ 1÷(1-0.33)≒1.49 ]

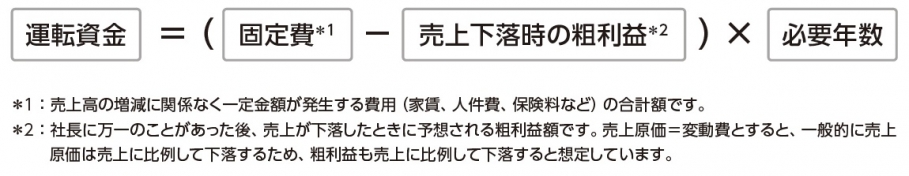

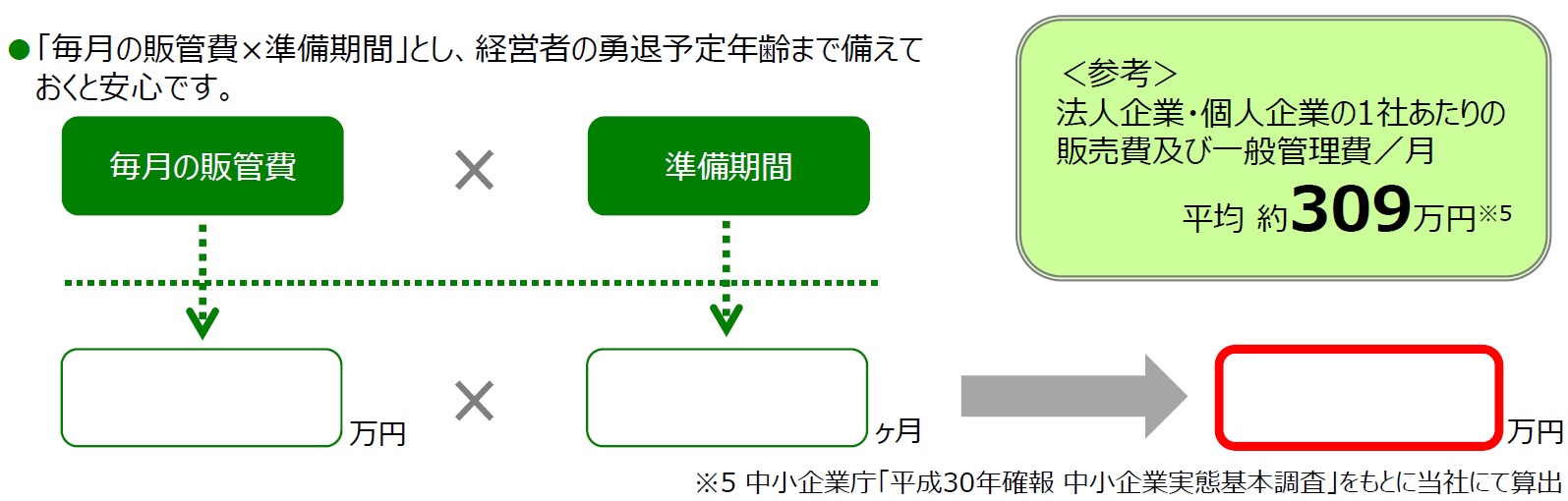

販管費(従業員の給与や地代家賃等)の支払資金として、事業継続資金への備えが必要です。

死亡保障だけじゃない!休業を余儀なくされるような大きな疾病リスクに

定期保険で備えられる時代です。

死亡保障だけじゃない!休業を余儀なくされるような大きな疾病リスクに

定期保険で備えられる時代です。

生命保険というと、死亡保障のイメージが強いと思いますが、超高齢化社会・医療技術の進歩に伴い定期保険も進化しています。

以前は生存中に受け取ることができる保険としては、がん・急性心筋梗塞・脳卒中により所定の状態に該当した場合に保険金が支払われる『三大疾病保障保険』が主流でした。またその保険金額は一部の保険会社を除き、多くの保険会社が500万円程度しか加入することができない少額保障が中心でしたが、昨今では、がん・急性心筋梗塞・脳卒中(三大疾病)保障について1億円を超える高額保障が可能な保険会社もでてきています。

更に三大疾病に加えて、腎疾患・高血圧疾患・慢性腎不全・肝硬変・介護・障害による就業不能など、代表的な成人疾患についても保険の保障対象としている保険会社もあります。特に創業したばかりのオーナー経営者様においては経済的負担が大きく、何かと無理しがちな時期とも言えますので、損金性や解約返戻率の高さだけにこだわらず、無理しがちな時期を乗り切るための保険として、定期保険の保障性にも是非注目していただきたいと思います。

定期保険が財務面で貴社の経営を支えます。

保障内容の違いがわかる定期保険・比較資料をご提供します。

こちらからお気軽にお問い合わせください。

こちらからお気軽にお問い合わせください。

- 企業の成長サイクルに応じて発生する様々な財務上の課題・お悩みに対する解決手段になります。

- 経営者に万が一の際には、生命保険が会社や従業員、家族の生活を守ります。

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますのでご注意下さい。

個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。

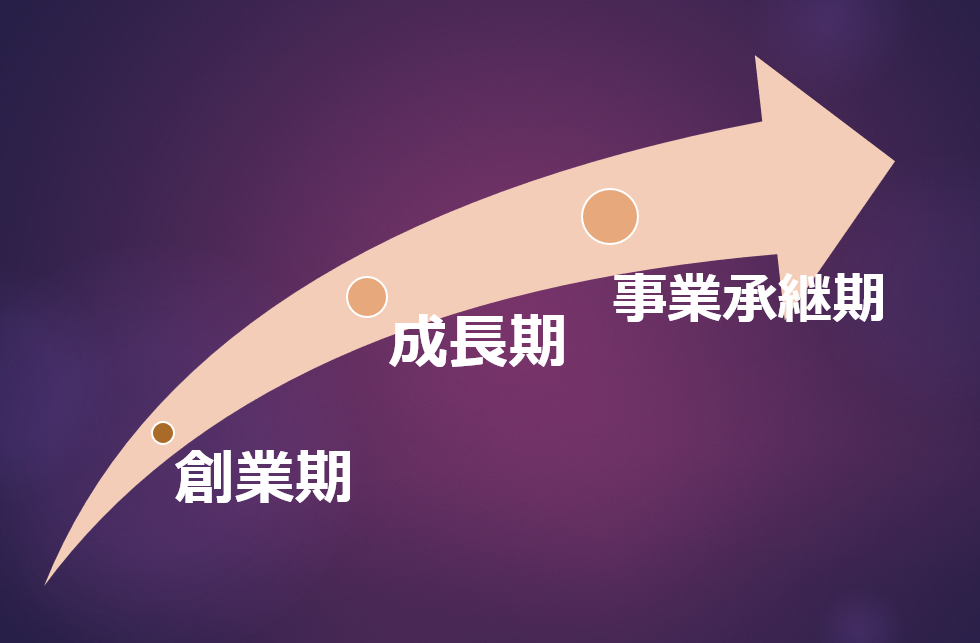

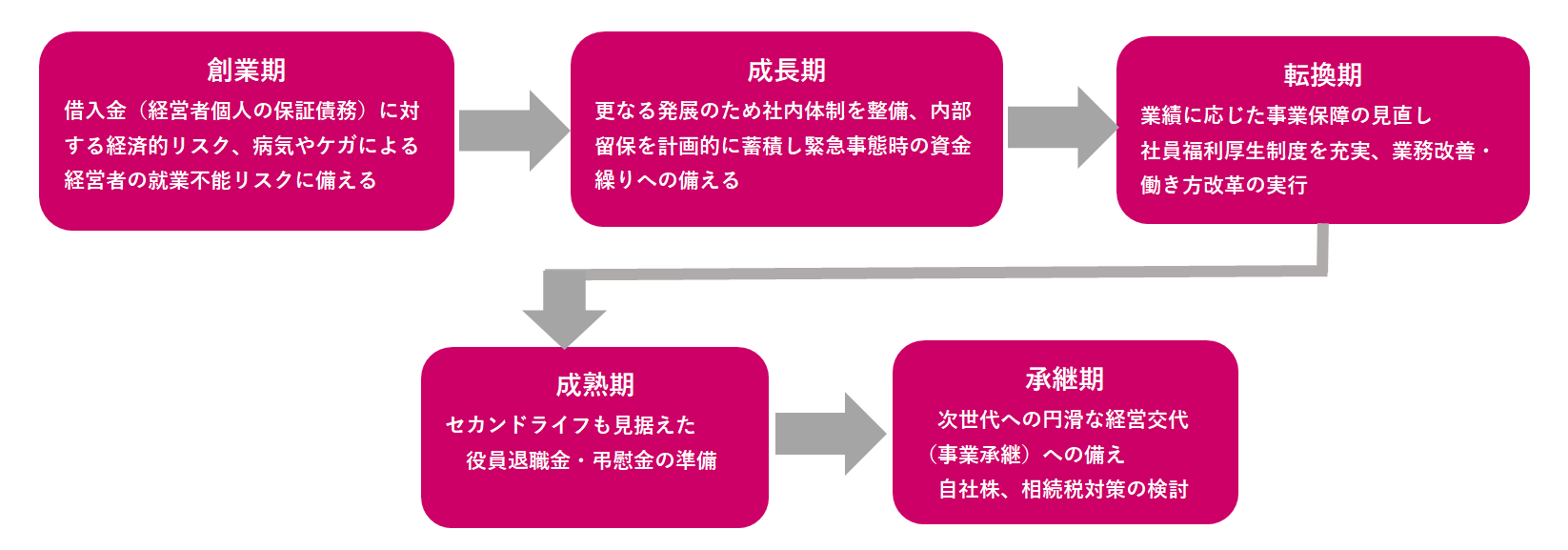

- 創業期・・・社長が内外ともに会社を回していて、社長の個人負担が特に重い時期

- 成長期・・・人事や財務など社内体制を整備する時期。更なる成長・発展のために社長が経営判断に集中。内部留保の蓄積期

- 転換期・・・事業再編、新事業への投資など経営改革をする時期。人事の刷新、事業コストの見直し期

- 成熟期・・・セカンドライフを見据えた準備期。役員退職金・後継者育成や自社株対策など、次世代への経営承継を準備する時期

- 承継期・・・長年の経営者としての立場から、次世代に経営を引き継ぐ時期。

会社の成長ステージに合わせた

リスクマネジメントをしていますか?

『定期保険』は中小企業経営者が抱える経済的リスク、経済情勢、税制に合わせて進化し続けています。

どの定期保険を活用すべきなのかは、企業の成長サイクルや経営状況、経営者様がどのように経営に携わっておられるか、財務面での考え方、あるいは経営者様の年齢や健康状態によって様々な答えが考えられます。

リスクマネジメントの観点から法人専門のチーム体制でサポートしています。

ワールドインシュアランスエージェンシーでは、20年以上の業界経験者を含む法人専門のチーム体制で種類が多い定期保険の中から適切な保険を選択し導入していただけます様、心を込めて経営者様をサポートさせていただきます。

安心して経営に専念していただくための合理的な手段として、法人専門の保険プロのアドバイス機能を是非お試しください。

創業期

創業期の社長は経済的不安がいっぱい!

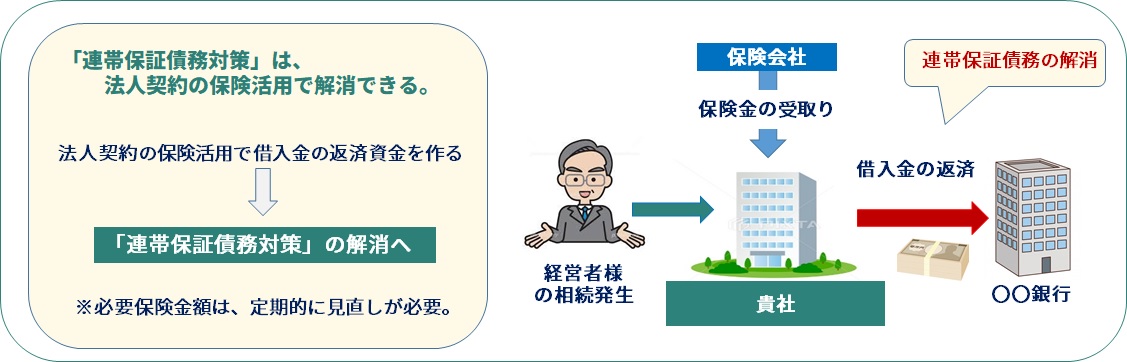

経営者の心理的な負担の大きい借入金

・自宅や事業用資産が借入金の担保に入っていた場合、返済が滞ったら手放さなければならなくなる。

・社長が個人保証をした債務は相続人に継承される。

割安な保険料でリスクヘッジできる定期保険の活用により、社長に万一のときに借入金を残さない仕組みづくりが重要です。

生命保険を個人で加入する場合は保険料を損金化することができませんが、生命保険金は受取人固有の財産となるため、遺産分割協議がまとまらない場合でもすみやかに受取ることができます。(但し、みなし相続財産として相続税の対象にはなります。)

承継期

経営の承継には経営者の心の準備期間と

事前の計画が必要です。

事前の計画が必要です。

事業承継には多くの課題があります。これらのひとつひとつを社長が元気なうちから考えておかないと、万一の場合、急激な業績悪化を招いたり、相続でもめるなどして後継者が困ることになりかねません。

(自社株譲渡・相続)

・

セカンドライフの計画

(遺産分割・遺族の生活資金確保)

定期保険が財務面で貴社の経営を支えます。

企業の成長ステージに合わせた定期保険資料をご提供します。

こちらからお気軽にお問い合わせください。

こちらからお気軽にお問い合わせください。

- 企業の成長サイクルに応じて発生する様々な財務上の課題・お悩みに対する解決手段になります。

- 経営者に万が一の際には、生命保険が会社や従業員、家族の生活を守ります。

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますのでご注意下さい。

個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。

経営が苦しいとき、

定期保険が社長の頼りとなるために

知っておいていただきたい”7つ”のワザ

定期保険が社長の頼りとなるために

知っておいていただきたい”7つ”のワザ

新しい生活様式と生命保険

中小企業においては昔ながらの対面による商慣行がまだまだ一般的ではあるものの、IT技術の普及によりネットを介した非対面販路の拡大やテレワークの導入など、今までとは全く異なるビジネスのあり方が求められている中、経済・社会ともに実に混沌としています。こうした社会構造の中において生命保険は、死亡・高度障害保障を中心とした生命を保障するものから、高齢化社会・医療技術の進歩による長生きのリスク、また新型ウイルス感染症など予期しない社会的休業リスクにも対応すべく皆様の生活と事業をお支えする金融商品として機能しています。

解約返戻金のうち、8割程度まで貸付を受けることができます。

一時の資金繰りに困ったら、保険を解約する前に契約者貸付け制度を是非検討して下さい。

保険会社によって、また保険加入時期や保険種類によって金利は相違しますが、直近加入する契約の場合においては年利で2%~3%程度の金利です。日割りでいつでも返済可能ですが、解約返戻金額の8割程度までとなります。

仮に返済ができないまま、保険事故が発生した場合は保険金から貸付+金利が控除された金額が支払われます。

このたびの新型コロナウイルス(COVID-19)においては、適用期間中の金利を0%にする特別対応措置が実施され、多くのご契約者が利用されました。

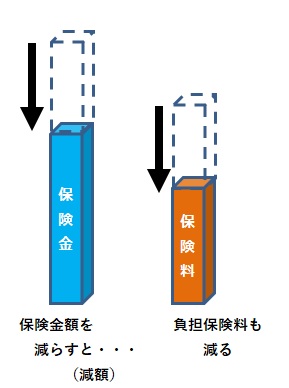

全部解約だけじゃない。少しづつ解約(減額)することができます。

保険金額を減らすことで保険料負担も減ります。減額部分の解約返戻金がある場合には、現金を受け取ることができますので、保険を全部解約して保障切れを防ぎつつある解約返戻金の一部をキャッシュアウトさせることができます。

- 資金繰りが厳しく保険料負担を減らしたたいときに

- 定期保険契約の解約返戻率ピーク時の雑収入対策として

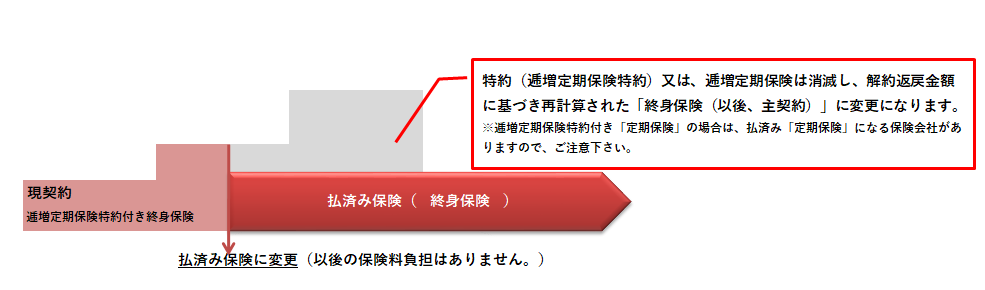

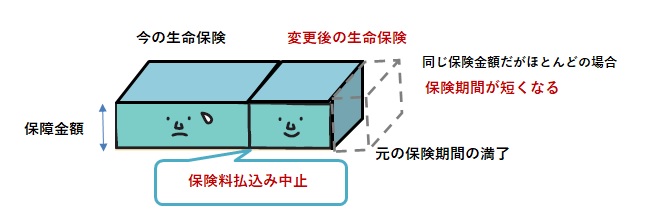

保険料負担が苦しいときに、保険料の払込みを中止しつつも保障を継続できる

【払済み保険】

減額された定期保険(又は終身保険)を保険料負担なく残すことができます。

【延長定期保険】

保険金額は減らさずに、保険期間が短縮された定期保険を保険料負担なく残すことができます。

いずれの場合も、解約返戻金が原資となりますので、解約返戻金が全くない定期保険に加入されている場合は、

払済み保険や延長定期保険に変更はできません。

譲渡価格は名義変更時の『解約返戻金額』(原則)

『保険契約等に関する権利の評価』の取扱いについて

解約返戻金が、資産計上額の7割未満の場合は『資産計上額』で評価

この評価額を、解約返戻金が資産計上額の7割未満の場合は『資産計上額で評価する』よう適正化されました。

(つまり、譲渡価格が資産計上額となる場合があります)

この改正は、2019年7月8日以降に締結した定期保険又は第三分野(医療保険やがん保険など)の保険契約について、2021年7月1日以降に名義変更するものから適用されており、法人から個人、法人から法人に名義変更する際の評価に適用されます。

(国税庁)所得税基本通達の制定についての一部改正について(法令解釈通達)

- がんになり、保険料免除特約により以後の保険料の支払う必要がなくなったので、個人名義に変更して療養に専念することにした。

- 勇退退職時に、保険契約を退職金の全部又は一部として、契約者を個人名義に変更。相続に備えることにした。

- 法人で保険料負担が厳しくなった。将来的に積立率が高いため、解約返戻率が低いうちに個人名義に変更して個人の保障として継続することにした。

- 別法人を設立したので、別法人に契約者を名義変更し、各社間の事業保障の整合性を図った。

契約者:法人 → 別法人または、個人(被保険者本人又は被保険者と3親等以内の個人)

被保険者:社長 → 被保険者は変更できない

受取人:法人 → 別法人または、個人(被保険者と3親等以内の個人)

保険料負担ができなくて契約が失効!3年以内なら復活することができます。

保険種類にもよりますが、基本的には失効から3ヶ月以内は簡易な手続き契約を復活させることができます。

さらに3ヶ月を経過した後も3年以内であれば、健康上の医師の診査を受ける、未納保険料をまとめて支払うなどの手続きが必要ですが、元の契約通りに復活させることができます。

ただし、保険商品によっては復活可能期間が1年であったり、復活そのものができないことがありますので、復活制度の有無を確認しておくと良いでしょう。

保険料支払猶予期間

月払 →翌月末日まで

半年払→契約応答日(又は半年後の応答日)の翌々月の契約応答日(つまり2ヶ月)まで

年払 →契約応答日の翌々月の契約応答日(つまり2ヶ月)まで

保険料自動振替貸付制度

上記保険料支払猶予期間が過ぎても保険料の入金がない場合、その契約に解約返戻金がある場合には、契約が失効しないように解約返戻金から自動的に保険料に充当される機能があります。(保険会社に適用除外申請をしている場合を除く)

法人契約ならでは。あえて契約を失効させることも・・・

保険の失効そのものは、解約でも契約が終了したわけでもないため、保険契約が完全失効(3年経過し、契約の復活ができなくなること)するまでは、解約しない限り、解約返戻金は保険会社が預かっている状態となります。契約が終了しておらず、また解約返戻金(現金)も法人に入ってこないため、解約精算の経理処理ができませんので、法人契約の場合においては、あえて保険契約を解約せずにしばらく失効状態のままにして、決算後に解約、現金化(利益計上を翌期等に持ち越し)することがあります。

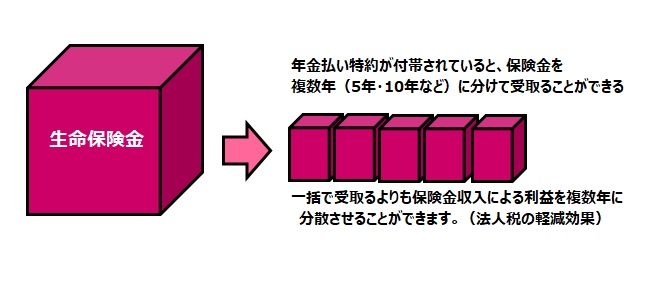

利益の分散効果あり! 無料で付帯可能な特約です。

(平成15年12月15日国税庁から生命保険協会宛の連絡内容)

支払発生前から年金で支払う旨を約定している収入保障保険ならびに年金特約付き契約(法人受取契約)については、年金受け取りのつど、益金計上して差し支えない。

健康状態に関わらず

他の保険種類や同じ定期保険に切り替えることができます。

同一の生命保険会社であれば概ね加入2年後から、別の保険種類や期間を延長した定期保険に無診査で切り替えることが可能です。従前の契約は解約扱いとなりますので、解約返戻金がある場合には解約返戻金が支払われます。

どんなときにコンバージョンするの?

①分掌変更時社長職から会長職に役職変更、社長時代の退職金を従来かけていた保険の解約返戻金を活用。会長職として退職金を受取るつもりはないが、株価が高騰しており自社株の新社長への譲渡がなかなか進まない。会長に万一の場合にある程度会社で自社株を買い取ることができる様、掛け捨ての定期保険に無診査で再加入し自社株対策とした。

②予定より在職期間が長くなった

65歳で退職するつもりが、後継者がおらず当面社長職を継続することになった。在職期間が長引きそうなので保険期間を80歳までとする定期保険に無診査で変更した。

その他企業経営の変化に応じて、社長の健康状態に関わらず保険を切り替えていただくことが可能です。

社会のセーフティネットとしての役割が生命保険本来の機能です。

ときに大災害発生時など、国民の社会生活に大きな経済的影響が発生した際には、社会の経済的なセーフティネットとしての役割を生命保険が果たしています。

緊急時に必要な事業資金を備える手段は多様にありますが、先が読みにくい時代において、高額の資金準備が可能な生命保険は、企業のリスクマネジメントの一つとして不可欠と言えるのではないでしょうか。

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますのでご注意下さい。

個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。

- 取扱保険会社が多い

- 商品がたくさんある(一定保障の定期保険・逓増型・逓減型・災害保障重視型・就業不能保障型・緩和型)

- 保障内容の違い(死亡・高度障害に備える、三大疾病発生に備える、要介護状態発生に備える。など)

- 解約返戻率の違い(無解約返戻金型から、100%超の高返戻率商品まで)

- 保険期間の違い(最短1年から、最長100歳満了まで)

- 保険料の違い など

2つの方法をご提案させて頂きます。

保険会社によって告知いただく事項や引受け範囲が異なっており、持病があったり過去に大きな病気をした場合であっても、病気の性質や現在の健康状態次第で一般的な定期保険にご加入頂ける場合があります。

2、引受け緩和型定期保険・一定期間災害保障重視型定期保険も検討

一般的な定期保険の加入が難しい方でも加入しやすいように告知項目を簡素化し引受基準を緩和した商品があり、ご加入頂ける場合があります。

弊社では、持病や健康状態に不安がある方でも最初から引受緩和型を選択するのではなく、まずは取扱い保険会社の中から一般的な定期保険に加入できないかを検討します。

でも、比較しようと思うととても大変・・・

- どう比べればよいか分からない

- 保険会社が多い

- 保障内容や保険料が全然違う

- サービスの違いもある

定期保険が財務面で貴社の経営を支えます。

強引な勧誘や契約誘導は一切ありませんので「営業されるのが苦手」とお感じの方も安心してご活用ください。社長が入る医療保険比較・一括見積りサイトは、経営者様の要望があれば、何回でも無料でご利用いただけます。お客様のご意向がある場合、NDA(秘密保持契約書)の取り交わしにも対応しております。

|

※法人限定につき個人事業者様はご遠慮いただいております。 ※保険会社、保険代理店、および士業の方はご遠慮ください。 ワールドインシュアランスエージェンシー株式会社(東京) 登録番号 第17001101号 |

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますのでご注意下さい。

個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。

さらに、商品を検討する際に必要な関連資料も併せてお届けいたしますので、容易に比較検討することができます。

法人専門だからこそ損金性なども加味し、一度で複数保険会社の保険見積書・パンフレットを厳選してお送りいたします。

経営者保険・法人契約早わかり表

さらに、生命保険や医療保険は個人で加入するのとは異なり、法人で加入する場合、特有の税務処理があります。保険料や解約返戻金、保険金といった経理処理のサポートをはじめ、景気後退局面で中小企業に是非活用していただきたい保険制度、例えば契約者貸付けや、ご勇退時には個人への契約者名義変更など、中小企業様向けの保険情報提供が、多くの経営者様から喜ばれております。

- 長期的な資金繰りに合わせた比較と商品選定

- 経営計画や事業計画、さらには事業承継・相続に合わせた比較と商品選定

- 必要保障額や退職金支給額から算出した比較と商品選定

サイト開設10年、多くのお問合せをいただき、資料請求、情報提供を行ってまいりました。

役員退職金のひな形や議事録の提供も数多くご活用いただいております。お問合せいただいた際には、弊社で作成した小冊子「生命保険でできる自社株対策」や「役員退職金シミュレーション」、創業間もない法人様には、「オーナー経営者の必要保障額」など有益と思われる情報を提供し続けております。

ベストアドバイスポリシー

創業から変わらぬお客様と弊社のお約束であり弊社の基本ポリシーとなっています。多くの保険商品の中から商品を選ぶ際には、保険金額や保険料の差・保険期間のみならず、お体の状況や付帯するサービス制度なども含め、経営者様の要望に応じて比較し、財産・財務状況に応じて推奨方針に基づき客観的に最も適切と考えられるご提案をいたします。

将来を見据えて比較し、

ご提案いたします

法人専門プロフェッショナルの

チーム体制

価値ある情報提供の責任

弊社は、経営のリスクにさらされるオーナー経営者様の知恵袋として、保険だけでなく相続・事業承継等さまざまな経営に関する情報を定期的にお届けいたします。5年後、10年後の経営環境の変化に合わせて、その時々の問題解決の知恵をいち早くお届けすることを基本としております。

- 小冊子(自社株対策 退職金・相続・事業承継)

- オーナー経営者の必要保障額の算出

- 自社株対策セミナーの開催

- 役員退職金規定・議事録のひな型の提供

- オーナー経営者の『役員退職金手取り額一覧表』の提供

さらに、担当者からのご案内だけではく、アラート機能によって契約の解約時期や保険料の支払い時期、保険期間の満了時、税制変更などの情報提供をシステムメールで配信、ヒューマンエラーを防止する体制を整えております。

INSU@Bankは弊社の登録商標です

中小企業のしまった!! を未然に防ぐ機能

アラート(通知)機能でタイミングを逃しません!

将来の保障金額などを瞬時に表示できます

すべての保険契約を登録! 簡単に出力できます

メール通知サポート

登録メールアドレスに下記タイミングでメールが届きます。※5名まで登録可能です。

- 保険契約成立時

- 保険契約成立後すぐ

- 損害保険の満期更改

- 45日前、35日前、15日前(選択可/通常45日前)

- 保険料支払い時

- 年払い(契約月の前月)

- 税制改正時

- パブリックコメント(随時)

- 解約返戻金のピーク

- 契約月の3年前、2年前、1年前、6ヶ月前

- 定年退職時の案内メール

- 「退職年齢到達(誕生)月」

(60歳・65歳)の6ヶ月前

その基本は、自分が顧客ならばどのようなものを調達したいのか、という視点を持ってサービス提供することが創業以来変わらぬ基本姿勢です。次の10年に向けて事業承継や相続対策の提案などのソリューションを追加し、価値ある情報を提供してまいります。

強引な勧誘や契約誘導は一切ありませんので「営業されるのが苦手」とお感じの方も安心してご活用ください。社長が選ぶ定期保険比較・一括見積りサイトは、経営者様の要望があれば、何回でも無料でご利用いただけます。お客様のご意向がある場合、NDA(秘密保持契約書)の取り交わしにも対応しております。

|

大切にします。プライバシー ワールドインシュアランスエージェンシー株式会社(東京) 登録番号 第17001101号 ※法人限定につき個人事業者様はご遠慮いただいております。 ※保険会社、保険代理店、および士業の方はご遠慮ください。 |

メールで相談する

各種お問合せ

オンラインでの相談

「経営者保険」

無料相談

お急ぎの方はお電話でご相談ください

受付時間 平日9:00~17:00土日・祝祭日・年末年始を除く

0120-313-727

よって、将来的に税制の変更などにより、実際の取り扱いと記載されている内容が異なる場合がありますのでご注意下さい。

個別の具体的な税務上の取り扱いについては、税理士等の専門家、所轄税務署にご相談ください。